Durch das Abgabenänderungsgesetz 2024 wurde eine umfassende Änderung der bestehenden nationalen Kleinunternehmerregelung vorgenommen und eine einheitliche EU-Regelung für Kleinunternehmer innerhalb der EU umgesetzt. Da die neuen Regelungen ab 1.1.2025 gelten, möchten wir Ihnen einen kurzen Überblick über die wesentlichen Änderungen verschaffen.

1.1 Nationale Kleinunternehmerregelung

Für Unternehmer, die in Österreich ihr Unternehmen betreiben und nicht auch in einem anderen EU-Staat als Kleinunternehmer gelten wollen, ändert sich nur Folgendes:

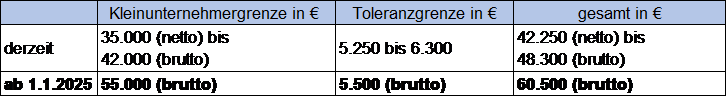

Im Jahr 2024 beträgt die Umsatzgrenze für nationale Kleinunternehmer € 35.000 (netto). Diese Grenze wurde mit dem AbgÄG 2024 auf € 42.000 geändert und bereits noch vor Inkrafttreten durch das Progressionsabgeltungsgesetz 2025 auf € 55.000 erhöht. Des Weiteren gilt diese Grenze nun als Bruttogrenze, meint also Entgelte (Einnahmen) bis € 55.000.

Die ab 1.1.2025 geltende nationale Kleinunternehmergrenze beträgt somit € 55.000 (brutto).

Eine weitere wesentliche Änderung betrifft die Neugestaltung der bisher geltenden Toleranzgrenze. Die derzeit geltende Toleranzgrenze beträgt 15% und ist einmalig innerhalb von 5 Jahren ausnutzbar. Wird die 15%-Grenze überschritten oder mehr als einmal in 5 Jahren ausgenützt, so gelten derzeit alle im Kalenderjahr erwirtschafteten Umsätze rückwirkend ab Jahresbeginn als umsatzsteuerpflichtig.

Ab dem 1.1.2025 wird die Toleranzgrenze auf 10% gesenkt. Im Falle des Überschreitens dieser Toleranzgrenze sind nur der die Toleranzgrenze überschreitende Umsatz sowie alle darüberhinausgehenden Umsätze umsatzsteuerpflichtig. Eine Rückwirkung auf den Jahresbeginn entfällt. Die bis zum Überschreiten der Grenze getätigten Umsätze bleiben somit steuerfrei.

Als Unterschied zur bestehenden Kleinunternehmerregelung wurde ebenfalls eingeführt, dass sowohl der Umsatz des vorangegangenen Jahres als auch der des laufenden Jahres die neue Umsatzgrenze von € 55.000 nicht übersteigen darf. Wird die Kleinunternehmergrenze von € 55.000 überschritten, jedoch nicht die Toleranzgrenze von 10%, so ist die Umsatzsteuerbefreiung noch bis zum Ende des Kalenderjahres vollumfänglich anwendbar. Erst für das Folgejahr gilt die Kleinunternehmerbefreiung nicht mehr.

In die nationale Kleinunternehmerumsatzgrenze sind alle Lieferungen und sonstigen Leistungen einzurechnen, die ein Unternehmer für sein Unternehmen gegen Entgelt im Inland ausführt, und der Eigenverbrauch im Inland. Explizite Ausnahmen, wie zB der Verkauf von Gold und die Umsätze von unecht umsatzsteuerbefreiten Umsätzen (zB Arzt, Versicherungsmakler), sind weiterhin taxativ angeführt. Für die nationale Steuerbefreiung ist es völlig unmaßgeblich, ob der inländische Unternehmer in anderen Staaten Umsätze tätigt bzw wie hoch die Umsätze in anderen Staaten sind.

Mit der Überschreitung der österreichischen Umsatzgrenze für Kleinunternehmer und der damit einhergehenden Umsatzsteuerpflicht der darauffolgenden Umsätze wird auch die Berechtigung zum Vorsteuerabzug ausgelöst, sodass die Vorsteuer im Zusammenhang mit den umsatzsteuerpflichtigen Umsätzen zu gewähren ist.

Verzicht auf die Kleinunternehmer-Steuerbefreiung: Wie bisher kann der Kleinunternehmer eine Option zur Regelbesteuerung abgeben und bewirkt damit ebenfalls die Berechtigung zum Vorsteuerabzug. Diese ist für 5 Jahre bindend.

1.2 Österreichischer Unternehmer als Kleinunternehmer in anderen Mitgliedstaaten

Ab 1.1.2025 kann ein Unternehmer, der in Österreich sein Unternehmen betreibt, in anderen Mitgliedstaaten der EU als Kleinunternehmer gelten, und zwar unabhängig davon, ob er auch in Österreich Kleinunternehmer ist oder nicht. Die Voraussetzungen dafür sind:

- Im vorangegangenen und laufenden Jahr darf der EU-weite Jahresumsatz den Schwellenwert von € 100.000 nicht übersteigen.

- Der Unternehmer lässt sich in Österreich über FinanzOnline auf einem eigens für die Kleinunternehmerbefreiung in anderen Mitgliedstaaten eingerichteten Portal registrieren und gibt dort durch einen Antrag (sogenannte Vorabmitteilung) bekannt, in welchen konkreten anderen EU-Mitgliedstaaten er die Kleinunternehmereigenschaft haben will. Dabei darf er die von den ausgewählten jeweiligen Mitgliedstaaten aufgestellten nationalen Kleinunternehmergrenzen nicht überschreiten.

Nach einer Rückbestätigung durch jene anderen EU-Mitgliedstaaten, die der österreichische Unternehmer in seiner Vorabmitteilung ausgewählt hat, erhält der Unternehmer vom österreichischen Finanzamt (innerhalb von 35 Werktagen) die Kleinunternehmer-Identifikationsnummer, die das Suffix „EX“ aufweist. Ab diesem Zeitpunkt sind seine Umsätze in jenen EU-Mitgliedstaaten, die er ausgewählt hat, aufgrund der Kleinunternehmerregelung steuerbefreit, solange weder die nationale Kleinunternehmergrenze des jeweiligen Mitgliedstaates noch die Grenze von € 100.000 für den EU-weiten Jahresumsatz überschritten wird.

Der Unternehmer ist jetzt verpflichtet, in Österreich über FinanzOnline quartalsweise Meldungen über seine in den einzelnen Mitgliedstaaten (auch in Österreich) getätigten Umsätze einzumelden. Diese Meldung erfolgt innerhalb eines Monats (!) ab Ablauf des jeweiligen Vierteljahres. Ab Überschreiten der Kleinunternehmergrenze des jeweiligen anderen Mitgliedstaates tritt für die Umsätze in jenem anderen Mitgliedstaat die Steuerpflicht ein.

Wird der Schwellenwert des EU-weiten Umsatzes von € 100.000 überschritten, so muss der Unternehmer innerhalb von 15 Werktagen das Überschreiten sowie den Betrag aller Umsätze, die seit Beginn des letzten Kalendervierteljahres bis zum Zeitpunkt der Überschreitung ausgeführt wurden, melden.

Ab dem Zeitpunkt der Überschreitung des Schwellenwertes ist die EU-Steuerbefreiung nicht mehr anwendbar. Beim Schwellenwert von € 100.000 ist keine Toleranzregel vorgesehen. Eine Rückwirkung auf die bereits vorher erbrachten Umsätze ist nicht vorgesehen.

Hinweis: Innergemeinschaftliche Erwerbe sowie die Steuerschuld aufgrund von reverse-charge-Regelungen zählen nicht zum Schwellenwert des EU-weiten Umsatzes von € 100.000.

1.3 Unternehmer aus anderen EU-Mitgliedstaaten als Kleinunternehmer in Österreich

Nach derzeit geltender Rechtslage muss ein EU-Kleinunternehmer (iSd jeweiligen nationalen Kleinunternehmerregelung) für seine Umsätze, die er in Österreich bewirkt, österreichische Umsatzsteuer bezahlen. Dies führte zu einem Wettbewerbsnachteil gegenüber inländischen Kleinunternehmern, da die nationale Kleinunternehmerregelung nur auf inländische Unternehmen anwendbar war.

Ab dem 1.1.2025 können auch Unternehmen, welche in anderen EU-Staaten ihren Sitz haben, unter folgenden Voraussetzungen die Kleinunternehmerregelung in Österreich nutzen:

- Im vorangegangenen und laufenden Jahr darf der Jahresumsatz den Schwellenwert von EU-weit € 100.000 nicht übersteigen.

- Der Unternehmer lässt sich in seinem Heimatstaat über ein dort eingerichtetes elektronisches Portal für die EU-weite Kleinunternehmerbefreiung registrieren und gibt dort bekannt, dass er in Österreich (und gegebenenfalls auch in weiteren EU-Mitgliedstaaten) die Kleinunternehmereigenschaft in Anspruch nehmen will. Dabei darf er die nationale österreichische Kleinunternehmergrenzen (€ 55.000) nicht überschreiten.

Nach einer Rückbestätigung durch Österreich (und allenfalls andere EU-Mitgliedstaaten, die der Unternehmer ausgewählt hat), erhält der Unternehmer von seinem Heimatstaat die Kleinunternehmer-Identifikationsnummer, die das Suffix „EX“ aufweist. Ab diesem Zeitpunkt sind seine Umsätze in Österreich aufgrund der Kleinunternehmerregelung steuerbefreit, solang weder die österreichische Kleinunternehmergrenze (€ 55.000 mit Toleranzgrenze) noch die Grenze von € 100.000 für den EU-weiten Jahresumsatz von € 100.000 überschritten wird.

Der EU-Unternehmer ist jetzt verpflichtet, in seinem Heimatstaat quartalsweise Meldungen über seine in den einzelnen Mitgliedstaaten (und somit auch in Österreich) getätigten Umsätze einzumelden. Diese Meldung muss innerhalb eines Monats (!) ab Ablauf des jeweiligen Vierteljahreserfolgen.

Wird der Schwellenwert von € 100.000 überschritten, muss der Unternehmer innerhalb von 15 Werktagen das Überschreiten sowie den Betrag aller Umsätze, die seit Beginn des letzten Kalendervierteljahres bis zum Zeitpunkt der Überschreitung ausgeführt wurden, melden. Überschreitet der Unternehmer nur die österreichische Kleinunternehmergrenze (€ 55.000 mit Toleranzregelung), wird er nur für die österreichischen Umsätze steuerpflichtig.

Ab dem Zeitpunkt der Überschreitung des Schwellenwertes ist die EU-Steuerbefreiung nicht mehr anwendbar. Beim Schwellenwert von € 100.000 ist keine Toleranzregel vorgesehen. Eine Rückwirkung auf die bereits vorher erbrachten Umsätze ist nicht vorgesehen.

Hinweis: Unternehmer aus Drittstaaten können die Kleinunternehmerbefreiung nicht in Anspruch nehmen.

1.4 Verhältnis zur Kleinunternehmerpauschalierung im Rahmen der Einkommensteuer

Steuerpflichtige, die ihren Gewinn mittels Einnahmen-Ausgaben-Rechnung ermitteln, können von der Kleinunternehmerpauschalierung Gebrauch machen, wenn die (neue) umsatzsteuerliche Kleinunternehmerregelung auf sämtliche Umsätze aus selbständiger oder gewerblicher Tätigkeit des Veranlagungsjahres anwendbar ist. Wird auf die umsatzsteuerliche Kleinunternehmerbefreiung verzichtet, ist dennoch die Kleinunternehmerpauschalierung anwendbar. Die bislang geltende Toleranzgrenze von € 5.000 wurde mit dem Progressionsabgeltungsgesetz 2025 gestrichen. Die Kleinunternehmerpauschalierung ist auch dann anwendbar, wenn eine andere unechte Umsatzsteuerbefreiung der umsatzsteuerlichen Kleinunternehmerregelung vorgeht (zB Ärzte, Versicherungsvertreter).

Die Kleinunternehmerpauschalierung ist immer dann anwendbar, wenn die Umsätze im Vorjahr maximal € 55.000 und im laufenden Jahr maximal € 60.500 (inklusive der 10%-Toleranzgrenze der umsatzsteuerlichen Kleinunternehmerregelung) betragen.