Im Juli 2024 wurde die Steuerreporting-Verordnung vom BMF erlassen. Damit soll ab dem Kalenderjahr 2025 die gesetzlich vorgesehene Steuerbescheinigung für Einkünfte aus Kapitalvermögen von unbeschränkt steuerpflichtigen natürlichen Personen einheitlich geregelt werden.

Die uns allen bekannte und für viele mysteriöse sogenannte „Verlustausgleichsbescheinigung“, die je nach Bankinstitut eine unterschiedliche Ausgestaltung hatte, gehört somit ab dem Kalenderjahr 2025 der Vergangenheit an.

Mit der Steuerreporting-Verordnung soll sichergestellt werden, dass die für die Steuererklärung erforderlichen Daten aller Depots eines unbeschränkt Steuerpflichtigen in einer einheitlichen Form zur Verfügung gestellt werden und vor allem, dass alle für die korrekte Besteuerung von Kapitalvermögen erforderlichen Daten in diesen Bescheinigungen enthalten sind. Die Anlage zur Steuerreporting-Verordnung enthält – sozusagen benutzerfreundlich – neben den unterschiedlichen Einkunftsarten auch jeweils den dazugehörigen Verweis, in welche Kennzahl der Steuererklärung diese aufzunehmen sind.

Diese Bescheinigung ist dem Steuerpflichtigen auf Verlangen bis zum 31. März des Folgejahres bereitzustellen, somit erstmalig bis 31.3.2026 für das Kalenderjahr 2025. Sie ist weiters auf Verlangen für die vorhergehenden 5 Kalenderjahre auszustellen. Nachträgliche Korrekturen sind in den folgenden 3 Kalenderjahren zu vermerken.

Die Steuerbescheinigung ist in Zukunft von allen KESt-Abzugsverpflichteten auszustellen – dies bedeutet, neben Kreditinstituten als depotführende Stelle auch von allen sonstigen Schuldnern von Kapitalerträgen, wenn diese einem KESt-Abzug unterliegen (ausgenommen inländische dividendenausschüttende Gesellschaften). Dies betrifft vor allem Schuldner von Kryptowährungen, aber auch inländische Emittenten von Forderungswertpapieren (sofern zum KESt-Abzug verpflichtet und nicht über eine depotführende Stelle verwaltet).

Grundsätzlich stellt die depotführende Stelle jährlich pro Person 1 Bescheinigung aus, allerdings gibt es für Geldeinlagen und nicht verbriefte sonstige Forderungen eine eigene Bescheinigung. Weiters wird für Gemeinschaftsdepots mehrerer Personen ein eigenes Steuerreporting erstellt. Hält der Steuerpflichtigen bei einem Kreditinstitut neben seinem privaten Depot auch ein weiteres Depot, das seinen Angaben zufolge betrieblichen Zwecken dient (oder treuhändig gehalten wird), erhält er für jedes der beiden ein Steuerreporting.

Neben der Vereinheitlichung des Aufbaus der Steuerbescheinigung und der damit einhergehenden Informationstiefe enthält die Steuerreporting-Verordnung auch Regelungen zur Berücksichtigung ausländischer Quellensteuern, die auch für aktuelle Steuerzeiträume (und nicht erst ab 2025!) von Bedeutung sind, und behandelt Sonderfragen zu Investmentfonds.

- Ausländische Quellensteuern

In der Steuerbescheinigung sind nur jene ausländische Quellensteuern auszuweisen, die für Zwecke des KESt-Abzugs durch den Abzugsverpflichteten angerechnet werden können.

Für die Verrechnungsreihenfolge ausländischer Quellensteuern gilt die Vorteilhaftigkeitsbetrachtung, dh die Anrechnungsmöglichkeit soll möglichst erhalten bleiben. Die Entscheidung über die Verrechnungsreihenfolge liegt beim Steuerpflichtigen im Zuge der Erstellung seiner Steuererklärung. Hier zwei Beispiele:

Beispiel Vorteilhaftigkeitsbetrachtung:

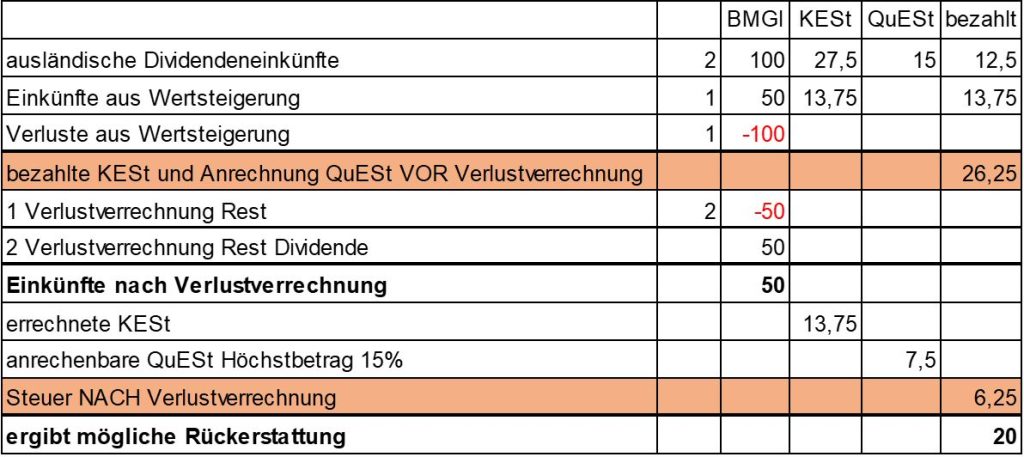

In der nachfolgenden Tabelle ist die Verlustverrechnung unter Vorteilhaftigkeitsbetrachtung dargestellt.

- Der 1. Verlustverrechnungsschritt ist die Verrechnung der Verluste aus Wertsteigerung mit den Einkünften aus Wertsteigerung (Zahl 1). Daraus verbleibt ein Restverlust in Höhe von 50 („1 Verlustverrechnung Rest“).

- Der 2. Verlustverrechnungsschritt erfolgt nun mit dem Restverlust aus 1 und den ausländischen Dividendeneinkünften (Zahl 2). Daraus verbleibt ein Resteinkommen in Höhe von 50 („2 Verlustverrechnung Rest Dividende“).

- Für die Einkünfte nach Verlustverrechnung in Höhe von 50 berechnet sich die österreichische Kapitalertragsteuer in Höhe von 13,75 (27,5%). Darauf kann Quellensteuer (QuESt) im Rahmen des Höchstbetrags (in Prozent – hier 15% bezahlte Quellensteuer), somit mit 7,5 (50 x 15%) angerechnet werden.

- Die Steuerzahlung in Österreich beläuft sich damit auf 6,25. Die Differenz auf die bezahlte Kapitalertragsteuer (KESt) unter Anrechnung der Quellensteuer vor Verlustverrechnung (26,25) in Höhe von 20 kann zur Rückerstattung beantragt werden.

Bei vorrangiger Verrechnung des Wertverlusts mit der ausländischen Dividende wäre die Quellensteuer zur Gänze verloren, die Rückerstattung würde nur 12,5 betragen.

Beispiel Aliquotierung:

Wenn eine konkrete Zuordnung der Quellensteuern zu den entsprechenden Einkünften nicht möglich ist (so zB bei Investmentfonds), so ist auch vereinfachend eine aliquote Zuteilung zulässig.

In der nachfolgenden Tabelle ist die Verlustverrechnung unter Aliquotierung dargestellt.

- In einem ersten Schritt wird der Höchstbetrag (Prozentsatz) der anrechenbaren Quellensteuern aus den positiven Einkünften und den darauf entfallenden Quellensteuern ermittelt – hier 10%.

- Danach erfolgt die Verlustverrechnung mit den gesamten positiven Einkünften.

- Für die Einkünfte nach Verlustverrechnung in Höhe von 200 berechnet sich die österreichische Kapitalertragsteuer (KESt) in Höhe von 55 (27,5%). Darauf kann Quellensteuer (QuESt) im Rahmen des Höchstbetrags (in Prozent – hier 10% bezogen auf die nunmehr ermittelten steuerpflichtigen Einkünfte), somit mit 20 (200 x 10%) angerechnet werden.

- Die Steuerzahlung in Österreich beläuft sich damit auf 35. Die Differenz auf die bezahlte Kapitalertragsteuer unter Anrechnung der Quellensteuer vor Verlustverrechnung (52,5) in Höhe von 17,5 kann zur Rückerstattung beantragt werden

- Investmentfonds

In Zusammenhang mit der Besteuerung von Investmentfonds wird mit der Steuerreporting-Verordnung festgelegt, unter welchen Voraussetzungen und in welcher Art ein Verlustausgleich mit inländischen Dividenden, die bereits der KESt unterzogen wurden, vorgenommen werden kann und wie mit negativen ausschüttungsgleichen Erträgen im Rahmen der Veranlagung umzugehen ist.