Damit Sie keine Fristen zwischen Ende Juni und Ende September 2024 versäumen, empfiehlt es sich, einen Blick auf die folgende Terminübersicht zu werfen. Sollten Sie Fragen dazu haben, wenden Sie sich bitte direkt an unsere Kanzlei.

JUNI 2024

30.6.2024:

Einreichung der Steuerklärungen 2023 via FinanzOnline ohne steuerliche Vertretung

30.6.2024:

Vorsteuererstattung bei Drittlandsbezug Ausländische Unternehmer, die ihren Sitz außerhalb der EU haben, können bis 30.6.2024 einen Antrag auf Rückerstattung österreichischer Vorsteuern 2023 stellen.

30.6.2024:

Antrag auf Zuerkennung der Spendenbegünstigung – rückwirkend Spendenabzugsfähigkeit für das Jahr 2024.

Der Antrag kann ab April 2024 gestellt werden. Wird der Antrag bis 30.6.2024 gestellt, so entfaltet die Eintragung in die Liste rückwirkend für Zuwendungen ab 1.1.2024 ihre Wirkung. Es sind daher alle Spenden 2024 abzugsfähig, auch jene, die bereits vor der Anerkennung geleistet worden sind.

JULI 2024

1.7.2024:

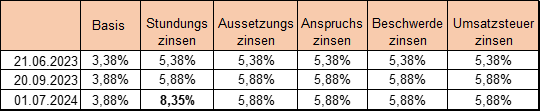

Die ab 1.7.2024 geltenden Zinsen im Überblick:

Eine Veränderung des EZB-Leitzins von weniger als 0,5 Prozentpunkten seit der letzten Änderung des Basiszinssatzes bleibt außer Betracht. Daher hat die Zinssatzsenkung der EZB um 0,25 % keine Auswirkung auf die aktuell geltenden Stundungs-, Aussetzungs-, Anspruchs-, Beschwerde- und Umsatzsteuerzinsen. Nach dem Auslaufen der Corona-Sonderregelung für Stundungszinsen gilt hier wieder der 4,5%ige Zuschlag auf den jeweils geltenden Basiszinssatz.

15.7.2024:

Antrag Handwerkerbonus für Leistungen ab dem 1.3.2024 (siehe ausführlichen Beitrag in Punkt 5. dieser KlientenInfo 3/2024: Handwerk hat goldenen Boden)

SEPTEMBER 2024

30.9.2024:

Vorsteuererstattung in EU-Mitgliedstaaten an in einem anderen Mitgliedstaat ansässige Unternehmer

Für die Erstattung von Vorsteuern des Jahres 2023 aus EU-Mitgliedstaaten endet die Frist am 30.9.2024. Die Anträge sind für in Österreich ansässige Unternehmer über FinanzOnline in Österreich einzureichen. Dabei gilt es, die Vorsteuerabzugsfähigkeit nach den im jeweiligen EU-Mitgliedstaat geltenden Regelungen zu beachten. Grundsätzlich sind Rechnungen mit einer Bemessungsgrundlage von über € 1.000 bzw Tankbelege über € 250 einzuscannen und dem Antrag als PDF-File beizufügen.

Unterjährig gestellte Anträge müssen Vorsteuern von zumindest € 400 umfassen. Bezieht sich ein Antrag auf ein ganzes Kalenderjahr bzw auf den letzten Zeitraum eines Kalenderjahres, so müssen die Erstattungsbeträge zumindest € 50 betragen.

Bei Rückfragen oder ergänzenden Unterlagenanforderungen räumenausländische FinanzbehördenidR eine Nachfrist von einem Monat ein. Bei Nichteinhaltung dieser Nachfrist reagieren die ausländischen Behörden häufig mit einer Ablehnung der eingereichten Anträge mit der Begründung, dass die Frist für die Nachreichung der Unterlagen nicht eingehalten wurde. Der EuGH stellt dazu klar, dass es sich bei der Frist für die Beantwortung allfälliger Rückfragen um keine Ausschlussfrist handelt. Dies bedeutet, dass bei Nichteinhaltung der Nachfrist die Finanzbehörde nicht berechtigt ist, die zugrundeliegenden Vorsteuererstattungsanträge endgültig abzulehnen, wenn der Nachweis erbracht wird, dass die betreffenden Vorsteuern zustehen.

30.9.2024:

Frist für Offenlegung des Jahresabschlusses 31.12.2023

Für die Offenlegung des Jahresabschlusses zum 31.12.2023 gilt wieder die „alt“-bekannte Neunmonatsfrist ab dem Bilanzstichtag für die Einreichung beim Firmenbuch. Bestrebungen, eine Zwölfmonatsfrist für die Offenlegung auch in österreichisches Dauerrecht zu verankern, wie es die EU-Bilanz-Richtlinie als zulässig vorsieht, sind bis dato am Verhandlungstisch liegen geblieben.

30.9.2024:

Bestätigung der Spendenbegünstigung

Für die Aufrechterhaltung der Spendenbegünstigung ist die Erfüllung der Voraussetzungen für die Spendenbegünstigung dem Finanzamt Österreich jährlich innerhalb von neun Monaten nach dem Ende des Kalenderjahres zu bestätigen. Für bereits zum 31.12.2023 bestehende Spendenbegünstigungen gilt die jährlich zu erbringende Bestätigung für das Jahr 2024 als erbracht.